01

“单位价值超过500万元的,仍按照……等相关规定执行”

Q:A企业于2018年1月购入超过500万元的研发设备,应该如何进行企业所得税税前扣除?

A:财税[2018]54号规定“单位价值超过500万元的,仍按企业所得税法实施条例、《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税[2014]75号)、《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税[2015]106号)等相关规定执行”,即可缩短折旧年限或采取加速折旧的方法。根据《中华人民共和国企业所得税法实施条例》第六十条“除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下……飞机、火车、轮船、机器、机械和其他生产设备,为10年”企业采取缩短折旧年限方法的,对其购置的新固定资产,最低折旧年限不得低于企业所得税法实施条例第六十条规定的折旧年限的60%;企业购置已使用过的固定资产,其最低折旧年限不得低于实施条例规定的最低折旧年限减去已使用年限后剩余年限的60%。采取加速折旧方法的,可以采用双倍余额递减法或者年数总和法。

02

“2018年1月1日至2020年12月31日期间新购进”

Q:A企业于2017年1月购入价值100万元的生产设备,分5年计提折旧,到2017年底该设备账面净值80万元,是否可在2018年计算应纳税所得额时一次性扣除?

A:根据文件规定,适用新政策的设备、器具应当是在2018年1月1日至2020年12月31日新购进的。即在2018年以前购进的设备、器具,即使单位价值未超过500万,也仍然要按原政策规定的折旧年限进行税前扣除。

03

Q:A企业于2017年12月与B企业签订订货合同购买价值100万元的生产设备,于2018年1月付款及发货,该生产设备是否可在2018年计算应纳税所得额时一次性扣除?

A:企业购置设备应以发票开具时间确定固定资产购入时间,采取分期付款或赊销方式取得设备的,以设备到货时间为准。

04

“本通知所称设备、器具,是指除房屋、建筑物以外的固定资产”

Q:A企业于2018年1月购入单价10万元的大型办公用家具,其费用是否可一次性税前扣除?

A:大型办公用家具符合“除房屋、建筑物以外的固定资产”,因此,可予进行一次性税前扣除。

05

“一次性计入当期成本费用”

Q:企业2018年购入单价100万元的设备、器具,要根据54号文一次性计入当期成本费用,在企业所得税季度预缴时应如何处理?

A:根据《中华人民共和国企业所得税法实施条例》第一百二十八条“企业根据企业所得税法第五十四条规定分月或者分季预缴企业所得税时,应当按照月度或者季度的实际利润额预缴”。因此,企业在季度预缴时仍应按照会计核算的折旧额扣除,在汇算清缴时再进行纳税调整,一次性扣除相应成本费用。

解惑

【政策规定】

《财政部 税务总局关于设备 器具扣除有关企业所得税政策的通知》(财税〔2018〕54号)规定:一、企业在2018年1月1日至2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过500万元的,仍按企业所得税法实施条例、《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号)、《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等相关规定执行。

二、本通知所称设备、器具,是指除房屋、建筑物以外的固定资产。

【举个例子】

甲公司为中国居民企业,增值税一般纳税人,企业所得税征收方式为查账征收,纳税期限为按月,执行《企业会计准则》。2018年11月1日,购入一台设备,取得增值税专用发票,金额为360万元,进项税额为57.6万元。企业选择年限平均法计提折旧,确定会计折旧年限为5年,预计净残值为0。2018年12月31日,利润总额为400万元,不考虑加速折旧或减值等影响会计折旧的其他因素,也不考虑其他税会因素。该设备的企业所得税处理选择享受财税〔2018〕54号文规定的“一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折平均法旧”优惠政策。

【实务解析】

1. 2018年11月,设备入账

借:固定资产 3600000

应交税费——应交增值税(进项税额) 576000

贷:银行存款 4176000

2. 2018年12月,“计提”会计折旧额

2018年12月计提会计折旧额=3600000/5/12=60000元

借:管理费用 60000

贷:累计折旧 60000

3. 2018年12月,计算当月应纳的企业所得税

“计算”企业所得税税前列支金额。根据财税〔2018〕54号文,该设备不再分期“计算”折旧,企业选择一次性列支费用,在企业所得税税前扣除。因此,2018年12月所属期,企业所得税税前一次性列支费用3600000元。

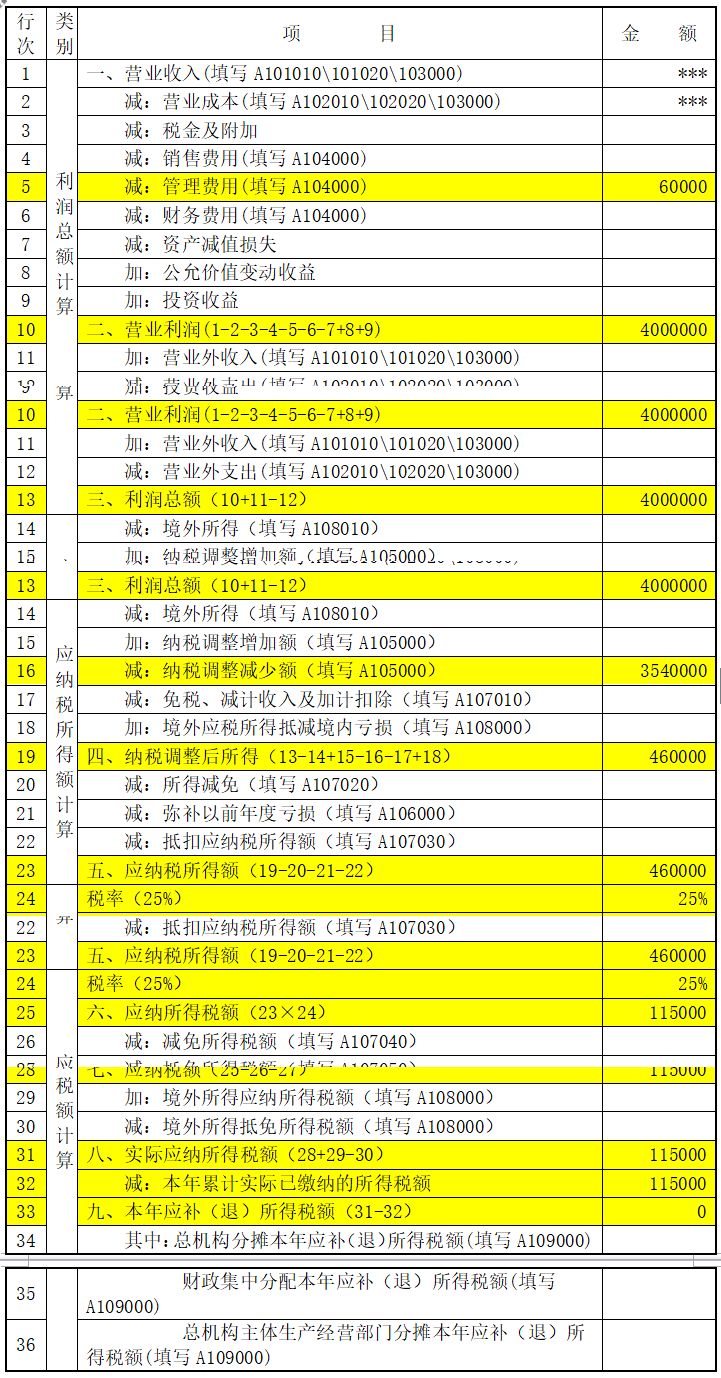

本年累计利润总额=4000000元

固定资产加速折旧(扣除)调减额=3600000-60000=3540000元

实际利润额=本年累计利润总额-固定资产加速折旧(扣除)调减额=4000000-3540000=460000元

税率=25%

本期应补(退)所得税额=实际利润额*税率=460000*25%=115000元

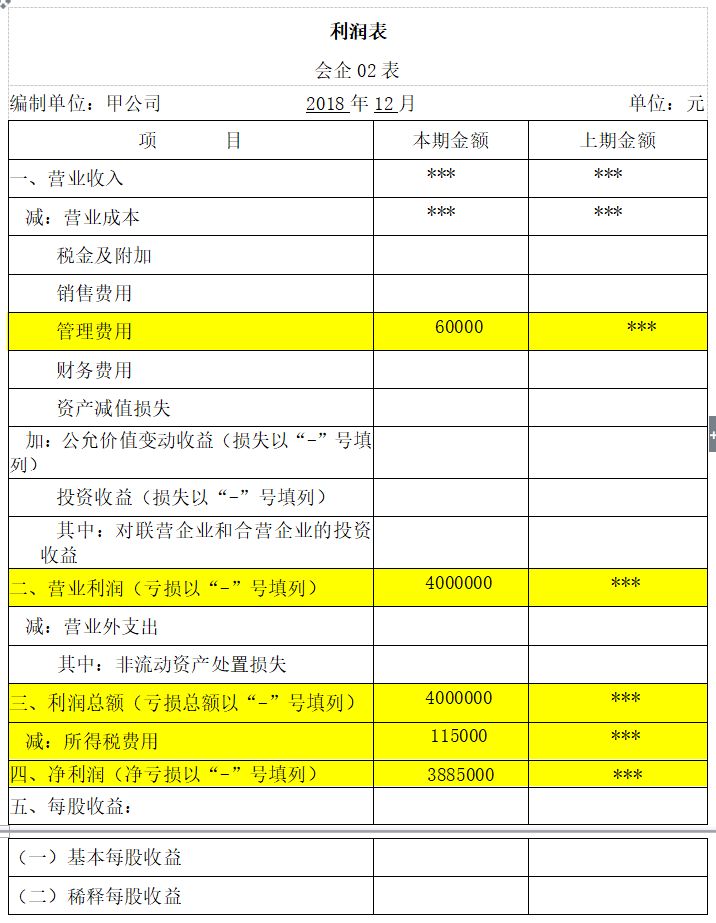

4. 2018年12月,企业利润表如下:

5. 2019年1月申报期内,预缴2018年12月属期企业所得税

步骤一

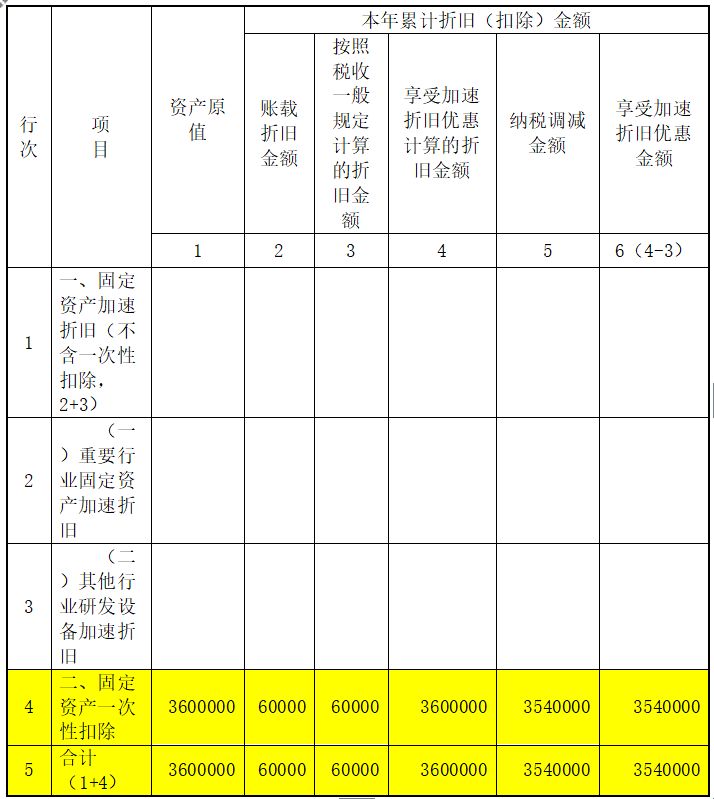

填报《固定资产加速折旧(扣除)优惠明细表》(A类,2018年版)

固定资产加速折旧(扣除)优惠明细表

步骤二

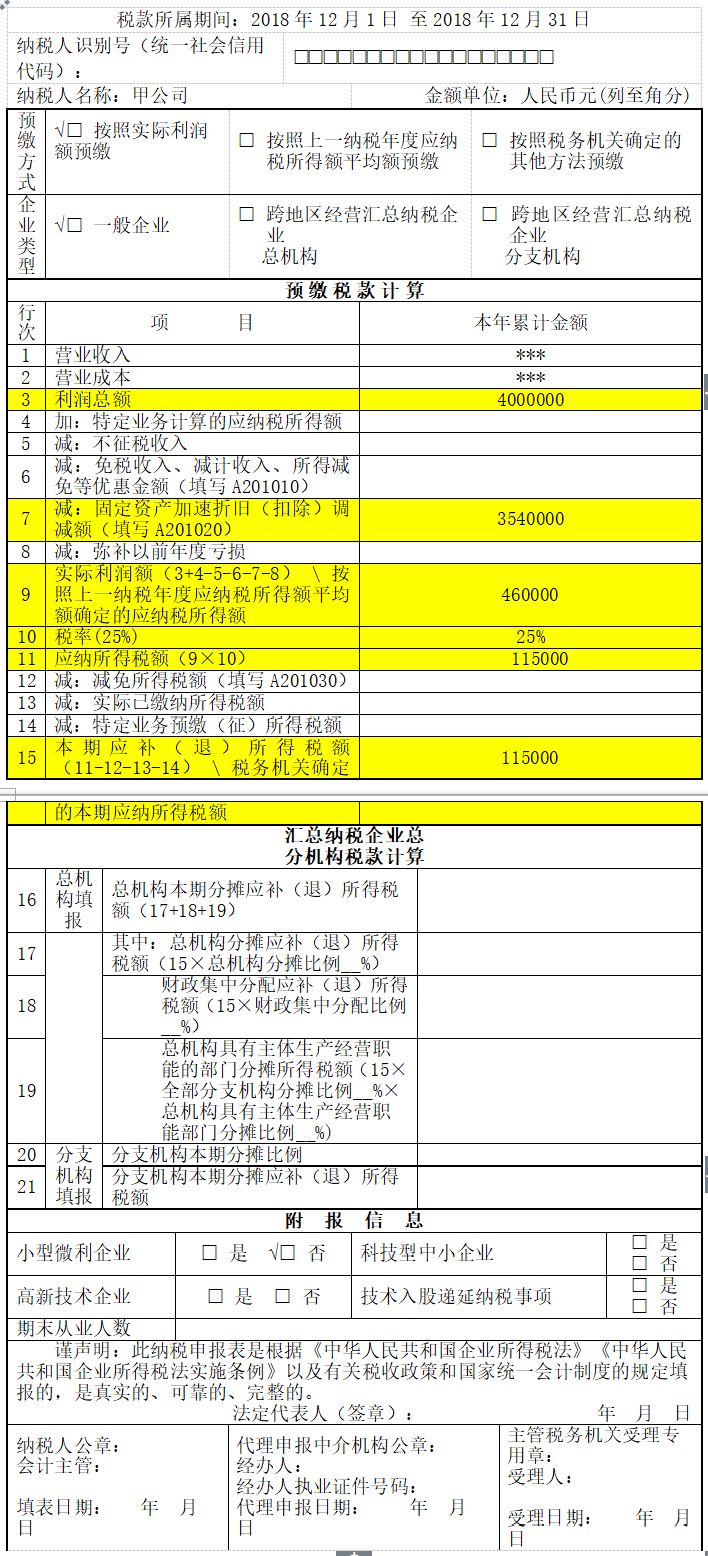

填报《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》(A类,2018年版)

中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)

6. 2019年1月预缴申报后至5月底前,2018年度企业所得税年度申报

步骤一

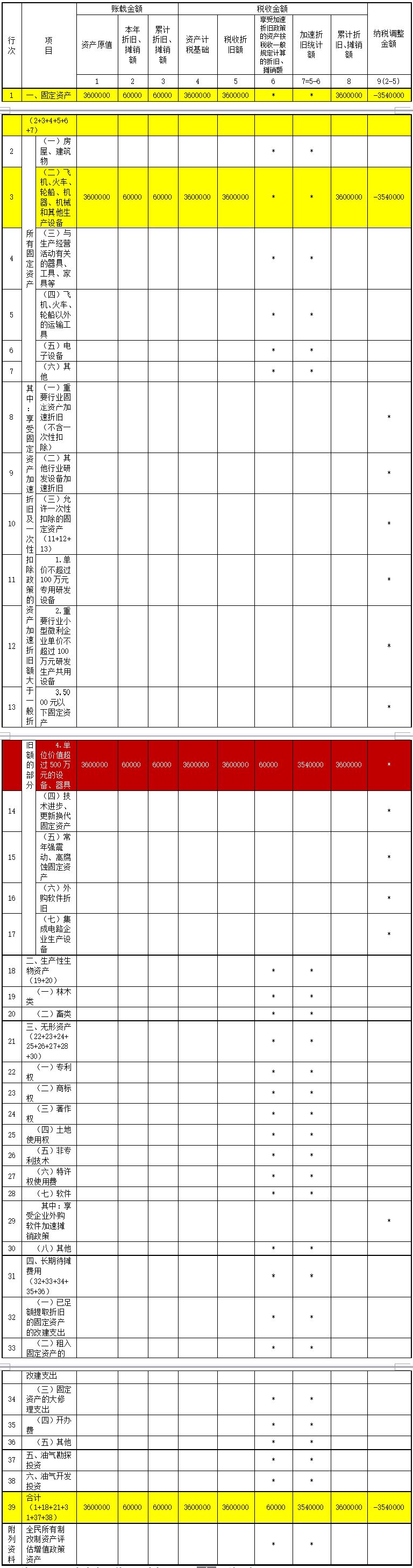

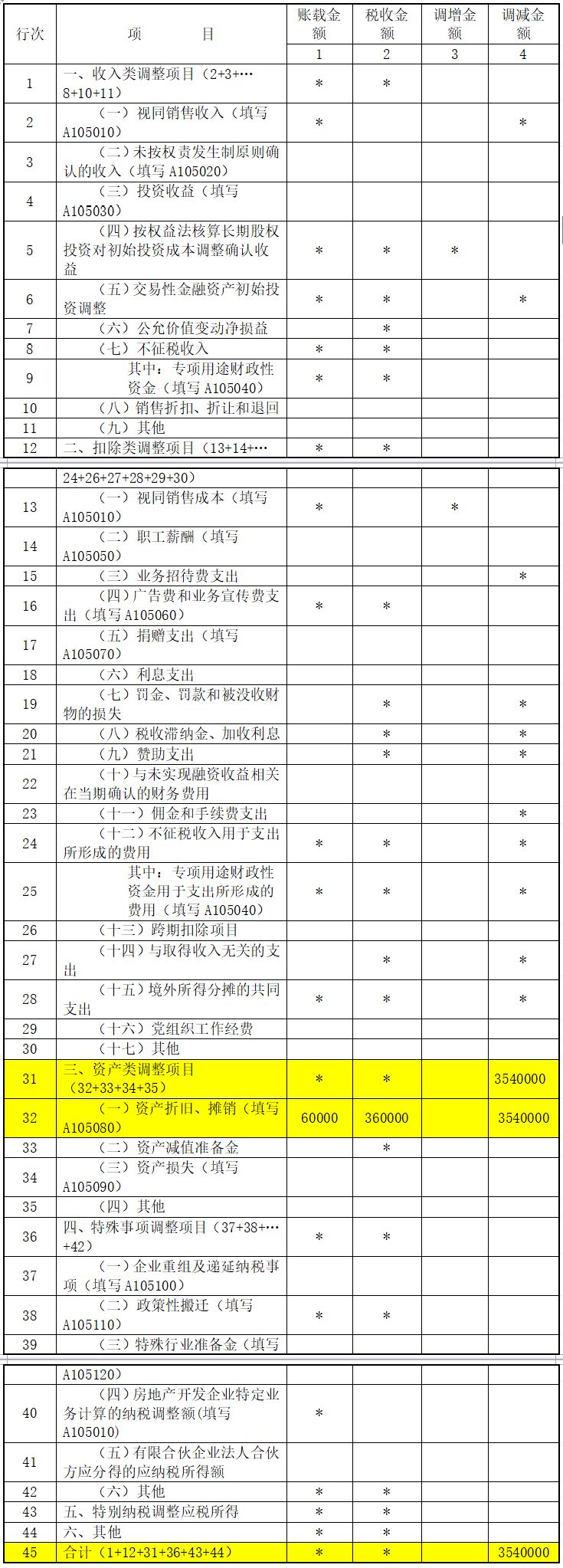

填报《资产折旧、摊销及纳税调整明细表》(A类,2017年版)

资产折旧、摊销及纳税调整明细表

小编注:因报表尚未调整,红底标注部分,为小编添加。

步骤二

填报《纳税调整项目明细表》(A类,2017年版)

纳税调整项目明细表

步骤三

填报《中华人民共和国企业所得税年度纳税申报表》(A类,2017年版)

中华人民共和国企业所得税年度纳税申报表(A类)

敲黑板

《资产折旧、摊销及纳税调整明细表》中,第6列“享受加速折旧政策的资产按税收一般规定计算的折旧、摊销额”的第1-7行、第7列“加速折旧统计额”的第1-7行,以及第9列“纳税调整金额”的第8-17行,全部是“*”号,无法填报。总局设计修订年报表格的原则之一是为纳税人减负,上述这些项目并不参与第9列“纳税调整金额”第39行“合计”数值的计算,无需填报。

7.2019年1月至2023年11月期间的税会处理

A、预缴申报

因为“税收折旧”=0,小于“一般折旧”=60000*年初以来累计月数,所以不填报《固定资产加速折旧(扣除)优惠明细表》(A类,2018年版),预缴时不进行纳税调增处理。

B、年度申报

首先填报《资产折旧、摊销及纳税调整明细表》(A类,2017年版),具体数据计算如下:

“本年折旧、摊销额”=60000*年初以来该设备累计计提折旧月数

“累计折旧、摊销额”=60000*该设备计提折旧以来的累计计提折旧月数

“税收折旧额”=0

“享受加速折旧政策的资产按税收一般规定计算的折旧、摊销额”=0

“加速折旧统计额”=0

“累计折旧、摊销额”=3600000

“纳税调整金额”=“本年折旧、摊销额”-“税收折旧额”=60000*年初以来该设备累计计提折旧月数-0=60000*年初以来该设备累计计提折旧月数

《纳税调整项目明细表》(A类,2017年版)、中华人民共和国企业所得税年度纳税申报表(A类,2017年版),在《资产折旧、摊销及纳税调整明细表》(A类,2017年版)基础上,按相应规则填报即可。

(内容转自:厦门税务、中税答疑。我们对文中观点保持中立,仅供参考、交流之目的。我们致力于保护作者版权,除我们确实无法确认作者外,未注明来源,如涉及侵权,请及时联系我们删除,并表示歉意与感谢!

阅读原文返回搜狐,查看更多